Non sarà come Etruria perché salviamo tutti gli obbligazionisti». Quando scrive queste parole, il vicepremier Luigi Di Maio dice una cosa vera: anche nel caso estremo in cui lo Stato dovesse nazionalizzare Banca Carige attraverso una ricapitalizzazione precauzionale, le famiglie che detengono obbligazioni saranno risparmiate. Ma il merito non è del Governo.

Il motivo di tanta grazia è infatti un altro: Carige non ha obbligazioni subordinate sul mercato. Non ne ha più da anni. Non ha insomma quella categoria di titoli che - secondo la legislazione europea - dovrebbe per forza subire perdite nel caso in cui una banca venisse salvata dallo Stato. Non si possono dunque colpire gli obbligazionisti subordinati di Carige (come accaduto nei precedenti salvataggi bancari), semplicemente perché non esistono. O meglio: un bond c’è, ma è quello da 320 milioni sottoscritto dal sistema bancario di recente.

Facciamo un passo indietro. Il decreto varato dal Governo per Banca Carige prevede, come estrema ratio, la ricapitalizzazione precauzionale. Cioè il salvataggio con soldi pubblici già sperimentato con Mps. La direttiva europea prevede che qualora questo accada, il costo del salvataggio vada condiviso con gli investitori privati. Questo significa che gli azionisti devono subire una perdita e le obbligazioni subordinate devono essere convertite in azioni o azzerate. Così è stato in tutti i casi del passato, da Etruria a Mps. Così è stato anche all’estero.

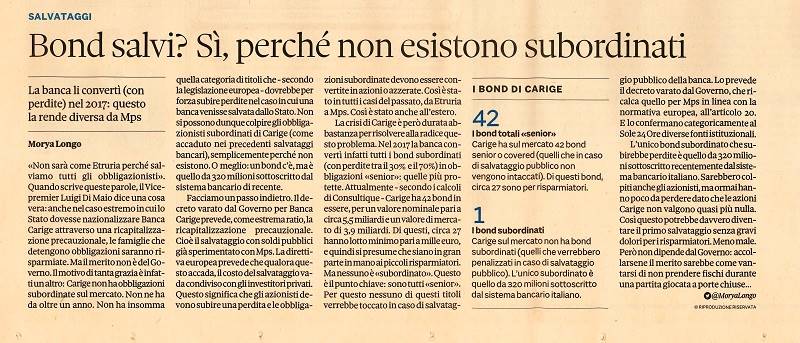

La crisi di Carige è però durata abbastanza per risolvere alla radice questo problema. Nel 2017 la banca convertì infatti tutti i bond subordinati (con perdite tra il 30% e il 70%) in obbligazioni «senior»: quelle più protette. Attualmente - secondo i calcoli di Consultique - Carige ha 42 bond in essere, per un valore nominale pari a circa 5,5 miliardi e un valore di mercato di 3,9 miliardi. Di questi, circa 27 hanno lotto minimo pari a mille euro, e quindi si presume che siano in gran parte in mano ai piccoli risparmiatori. Ma nessuno è «subordinato». Questo è il punto chiave: sono tutti «senior». Per questo nessuno di questi titoli verrebbe toccato in caso di salvataggio pubblico della banca. Lo prevede il decreto varato dal Governo, che ricalca quello per Mps in linea con la normativa europea, all’articolo 20. E lo confermano categoricamente al Sole 24 Ore diverse fonti istituzionali.

L’unico bond subordinato che subirebbe perdite è quello da 320 milioni sottoscritto recentemente dal sistema bancario italiano. Sarebbero colpiti anche gli azionisti, ma ormai hanno poco da perdere dato che le azioni Carige non valgono quasi più nulla. Così questo potrebbe davvero diventare il primo salvataggio senza gravi dolori per i risparmiatori. Meno male. Però non dipende dal Governo: accollarsene il merito sarebbe come vantarsi di non prendere fischi durante una partita giocata a porte chiuse...