Per ragioni di uniformità con forme di investimento alternative, è «auspicabile una modifica legislativa diretta ad adottare il “criterio della percezione”anche per la tassazione del risultato netto di gestione dei fondi pensione, in luogo di quello della maturazione attualmente vigente», conclude Andreani. Nel frattempoè beneorientarsi tra costi, rendimenti e performance.

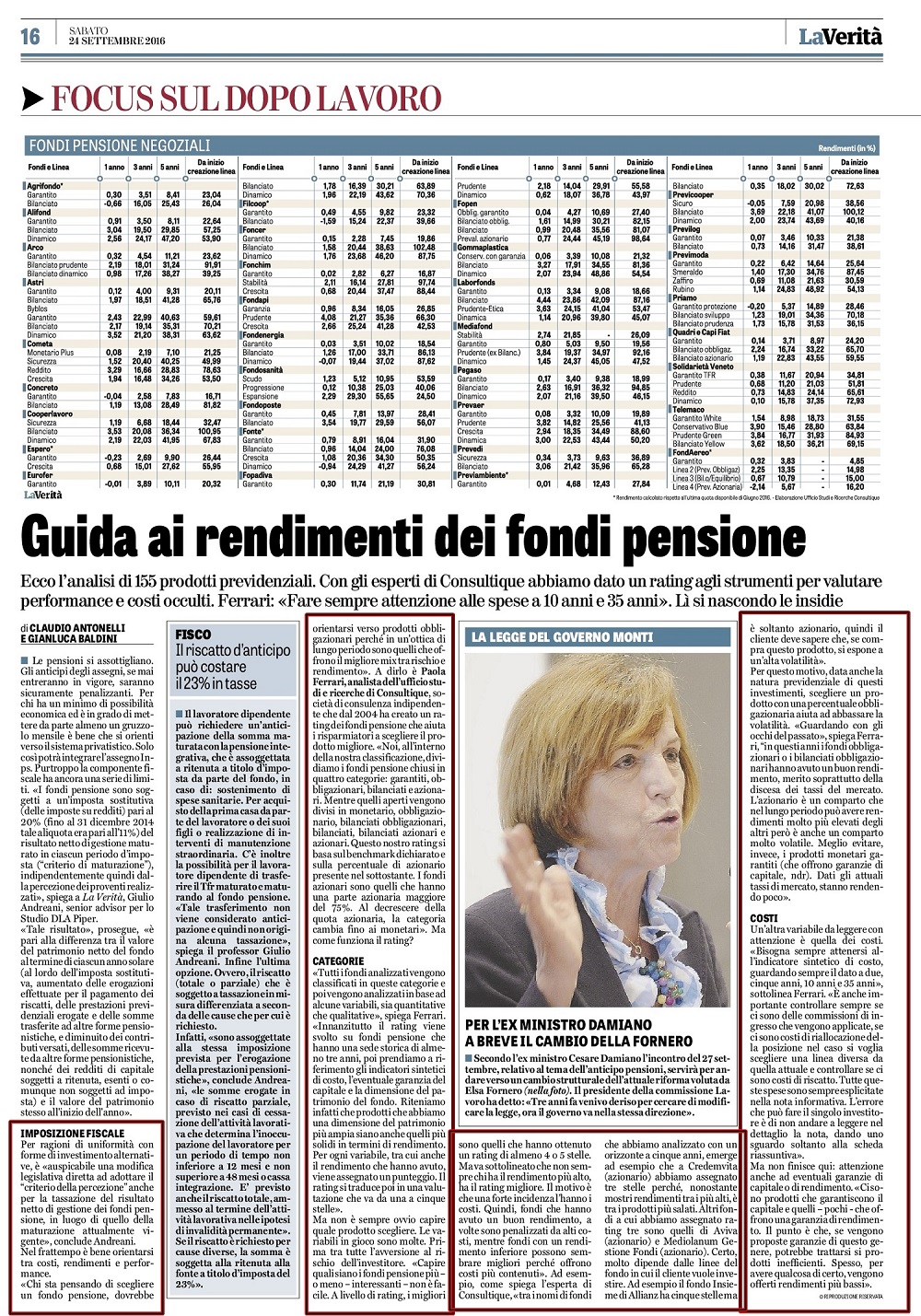

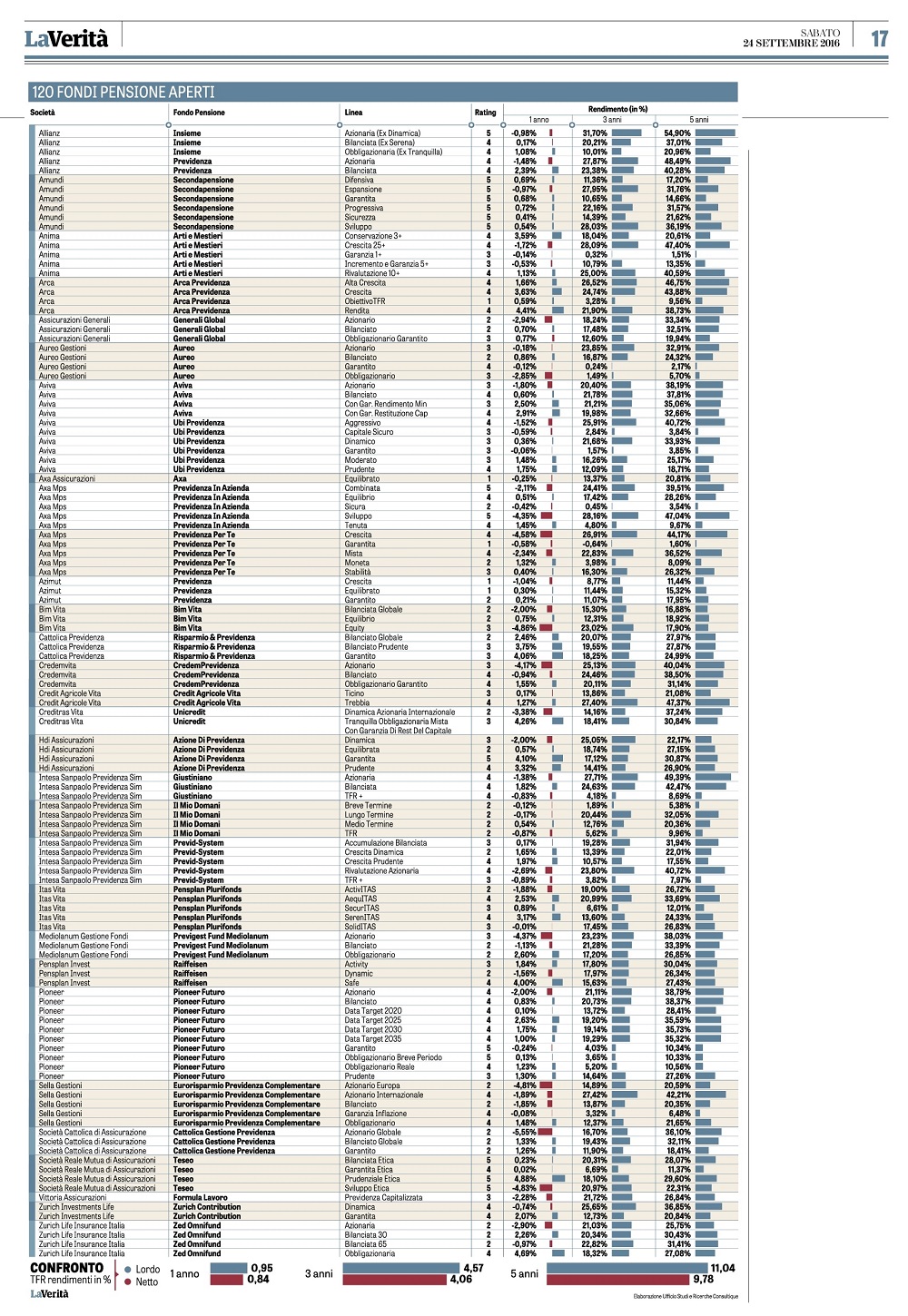

«Chi sta pensando di scegliere un fondo pensione, dovrebbe orientarsi verso prodotti obbligazionari perché in un’ottica di lungo periodo sono quelli che offrono il migliore mix tra rischio e rendimento». A dirlo è Paola Ferrari, analista dell’ufficio studi e ricerche di Consultique, società di consulenza indipendente chedal 2004ha creatoun rating dei fondi pensione che aiuta i risparmiatori a scegliere il prodotto migliore. «Noi, all’interno della nostra classificazione, dividiamo i fondi pensione chiusi in quattro categorie: garantiti, obbligazionari, bilanciati e azionari. Mentre quelli aperti vengono divisi in monetario, obbligazionario, bilanciati obbligazionari, bilanciati, bilanciati azionari e azionari. Questo nostro rating si basa sul benchmark dichiarato e sulla percentuale di azionario presente nelsottostante. I fondi azionari sono quelli che hanno una parte azionaria maggiore del 75%. Al decrescere della quota azionaria, la categoria cambia fino ai monetari». Ma come funziona il rating?

«Tutti i fondi analizzati vengono classificati in queste categorie e poi vengono analizzati in base ad alcune variabili, sia quantitative che qualitative», spiega Ferrari. «Innanzitutto il rating viene svolto su fondi pensione che hanno una sede storica di almeno tre anni, poi prendiamo a riferimento gli indicatori sintetici di costo, l’eventuale garanzia del capitale e la dimensione del patrimonio del fondo. Riteniamo infatti che prodotti che abbiamo una dimensione del patrimonio più ampia siano anche quelli più solidi intermini di rendimento. Per ogni variabile, tra cui anche il rendimento che hanno avuto, viene assegnato un punteggio. Il rating si traduce poi in una valutazione che va da una a cinque stelle». Ma non è sempre ovvio capire quale prodotto scegliere. Le variabili in gioco sono molte. Prima tra tutte l’avversione al rischio dell’investitore. «Capire quali siano i fondi pensione più – o meno – interessanti – non è facile. A livello di rating, i migliori sono quelli che hanno ottenuto un rating di almeno 4 o 5 stelle. Ma va sottolineato che non sempre chi ha il rendimento più alto, ha il rating migliore. Il motivo è che una forte incidenza l’hanno i costi. Quindi, fondi che hanno avuto un buon rendimento, a volte sono penalizzati da alti costi, mentre fondi con un rendimento inferiore possono sembrare migliori perché offrono costi più contenuti». Ad esempio, come spiega l’esperta di Consultique, «tra i nomi di fondi che abbiamo analizzato con un orizzonte a cinque anni, emerge ad esempio che a Credem vita (azionario) abbiamo assegnato tre stelle perché, nonostante mostri rendimenti tra i più alti, è tra i prodotti più salati. Altri fondi a cui abbiamo assegnato rating tre sono quelli di Aviva (azionario) e Mediolanum Gestione Fondi (azionario). Certo, molto dipende dalle linee del fondo in cui il cliente vuole investire. Ad esempio il fondo Insieme di Allianz ha cinque stelle ma è soltanto azionario, quindi il cliente deve sapere che, se compra questo prodotto, si espone a un’alta volatilità». Per questo motivo, data anche la natura previdenziale di questi investimenti, scegliere un prodotto con una percentuale obbligazionaria aiuta ad abbassare la volatilità. «Guardando con gli occhi del passato», spiega Ferrari, “in questi anni i fondi obbligazionari o i bilanciati obbligazionari hanno avuto un buon rendimento, merito soprattutto della discesa dei tassi del mercato. L’azionario è un comparto che nel lungo periodo può avere rendimenti molto più elevati degli altri però è anche un comparto molto volatile. Meglio evitare, invece, i prodotti monetari garantiti (che offrono garanzie di capitale, ndr). Dati gli attuali tassi di mercato, stanno rendendo poco».

Un’altra variabile da leggere con attenzione è quella dei costi. «Bisogna sempre attenersi all’indicatore sintetico di costo, guardando sempre il dato a due, cinque anni, 10 anni e 35 anni», sottolinea Ferrari. «È anche importante controllare sempre se ci sono delle commissioni di ingresso che vengono applicate, se ci sono costi di riallocazione della posizione nel caso si voglia scegliere una linea diversa da quella attuale e controllare se ci sono costi di riscatto. Tutte queste spese sono sempre esplicitate nella nota informativa. L’errore che può fare il singolo investitore è di non andare a leggere nel dettaglio la nota, dando uno sguardo soltanto alla scheda riassuntiva». Ma non finisce qui: attenzione anche ad eventuali garanzie di capitale o di rendimento. «Ci sono prodotti che garantiscono il capitale e quelli - pochi - che offrono una garanzia di rendimento. Il punto è che, se vengono proposte garanzie di questo genere, potrebbe trattarsi si prodotti inefficienti. Spesso, per avere qualcosa di certo, vengono offerti rendimenti più bassi».