L'estate 2019 dei mercati è stata caratterizzata sicuramente da un ritorno alla corsa all’oro, asset

class che più di altre tende a dividere le posizioni dei gestori. La sua impossibilità di generare rendimento in termini di dividendo o di cedole determina, in alcuni casi, un’esclusione a priori dai portafogli degli investitori. Viceversa, secondo altri gestori come Ray Dalio (fondatore di Bridgewater Associates, uno dei maggiori hedge fund del mondo), una componente di metalli preziosi deve essere sempre presente in un portafoglio, al fine di ridurne la rischiosità, per la loro peculiarità di essere decorellati rispetto alle tradizionali asset class. Tale dibattito assume ancora più forza in un contesto finanziario caratterizzato da un record di emissioni con rendimenti sottozero e, pertanto, da aspettative deflazionistiche e recessive nelle principali economie globali. Un’analisi più tecnica dell’andamento dell’oro evidenzia una sostanziale stabilità del principale metallo prezioso da inizio 2016 fino alla prima metà del 2019, quasi perennemente bloccato nel corridoio compreso tra i 1.200 e i 1.350 dollari l’oncia. La forte resistenza è stata rotta a inizio estate, da quando è iniziata una corsa che ha portato l’oro sopra quota 1.500 dollari, con un rialzo pari al 15%. In estate si è rotta anche una ten- denza che sembrava procedere senza limitazioni, ovvero il progressivo deprezzamento dell’argento nei confronti dell’oro. Il price ratio gold/silver ha raggiunto, a inizio luglio, il suo massimo assoluto a quota 94. Da quel momento in poi, data la corsa dell’oro già avanzata, il mercato ha iniziato a scommettere sull’argento, rimasto sensibilmente indietro rispetto al più illustre metallo, portando a una riduzione del rapporto tra le due materie prime preziose e a un valore dell’argento superiore ai 19 dollari l’oncia, livello mai raggiunto da tre anni a questa parte, ovvero dal momento in cui il risultato del referendum sulla Brexit aveva prodotto degli scossoni sui mercati azionari. Una dinamica simile si è osservata anche per il platino, una volta che il price ratio gold/platinum ha toccato il suo massimo storico e ha iniziato un veloce rialzo che ha portato la materia prima a sfiorare i 1.000 dollari l’oncia, con un rialzo del +17,5%. In questo caso, tuttavia, i massimi toccati a luglio 2016 sono ancora lontani, dato che quel rialzo portò il platino fino a quota 1.200 dollari l’oncia.

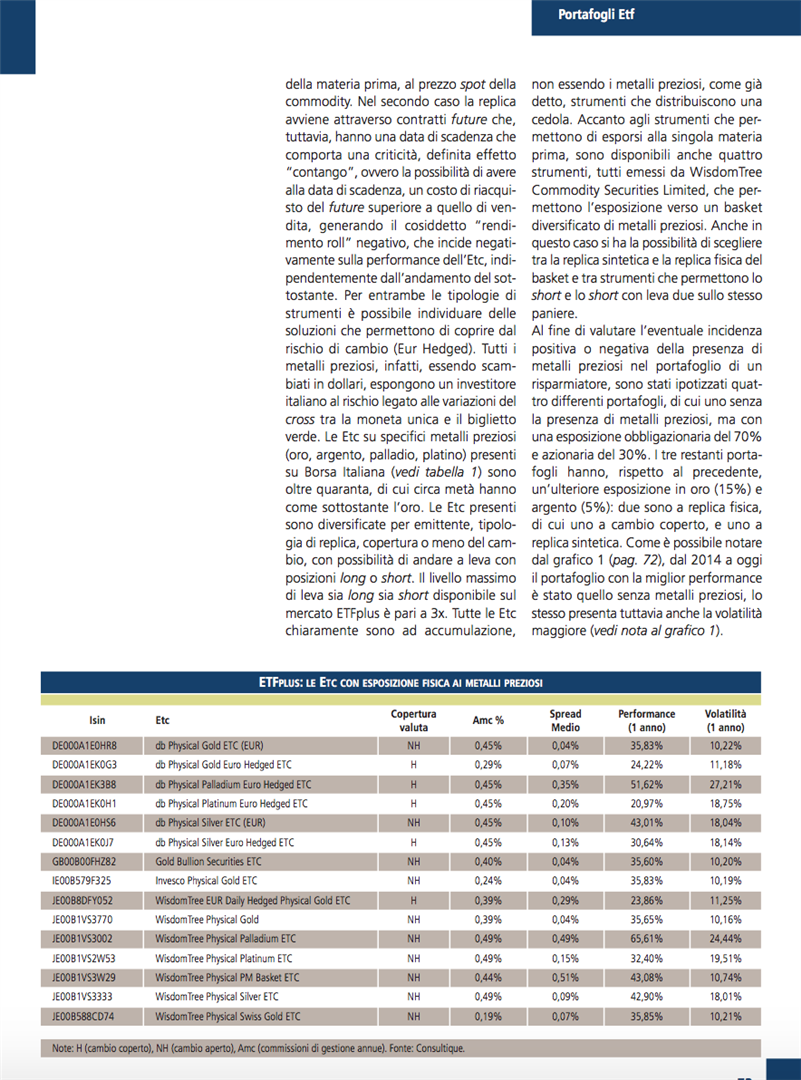

I principali strumenti finanziari che permettono di esporsi ai metalli preziosi sono le Exchange traded commodity (Etc), ovvero titoli di debito che replicano l’andamento dei prezzi (spot o future) di materie prime. La replica con tale strumento può essere fisica o sintetica. Nel primo caso avviene l’acquisto diretto della materia prima, al prezzo spot della commodity. Nel secondo caso la replica avviene attraverso contratti future che, tuttavia, hanno una data di scadenza che comporta una criticità, definita effetto “contango”, ovvero la possibilità di avere alla data di scadenza, un costo di riacquisto del future superiore a quello di vendita, generando il cosiddetto “rendimento roll” negativo, che incide negativamente sulla performance dell’Etc, indipendentemente dall’andamento del sottostante. Per entrambe le tipologie di strumenti è possibile individuare delle soluzioni che permettono di coprire dal rischio di cambio (Eur Hedged). Tutti i metalli preziosi, infatti, essendo scambiati in dollari, espongono un investitore italiano al rischio legato alle variazioni delcross tra la moneta unica e il biglietto verde. Le Etc su specifici metalli preziosi (oro, argento, palladio, platino) presenti su Borsa Italiana (vedi tabella 1) sono oltre quaranta, di cui circa metà hanno come sottostante l’oro. Le Etc presenti sono diversificate per emittente, tipologia di replica, copertura o meno del cambio, con possibilità di andare a leva con posizioni long o short. Il livello massimo di leva sia long sia short disponibile sul mercato ETFplus è pari a 3x. Tutte le Etc chiaramente sono ad accumulazione, non essendo i metalli preziosi, come già detto, strumenti che distribuiscono una cedola. Accanto agli strumenti che permettono di esporsi alla singola materia prima, sono disponibili anche quattro strumenti, tutti emessi da WisdomTree Commodity Securities Limited, che permettono l’esposizione verso un basket diversificato di metalli preziosi. Anche in questo caso si ha la possibilità di scegliere tra la replica sintetica e la replica fisica del basket e tra strumenti che permettono loshort e lo short con leva due sullo stesso paniere.

Al fine di valutare l’eventuale incidenza positiva o negativa della presenza di metalli preziosi nel portafoglio di un risparmiatore, sono stati ipotizzati quattro differenti portafogli, di cui uno senza la presenza di metalli preziosi, ma con una esposizione obbligazionaria del 70% e azionaria del 30%. I tre restanti portafogli hanno, rispetto al precedente, un’ulteriore esposizione in oro (15%) e argento (5%): due sono a replica fisica, di cui uno a cambio coperto, e uno a replica sintetica. Come è possibile notare dal grafico 1 (pag. 72), dal 2014 a oggi il portafoglio con la miglior performance è stato quello senza metalli preziosi, lo stesso presenta tuttavia anche la volatilità maggiore (vedi nota al grafico 1).